全国免费咨询热线:028-8888 8888

全国免费咨询热线:028-8888 8888

每个国家的税务都有所差异,对于很多刚移居加拿大的新移民而言,关于税阶、退税、避税等加拿大税务相关的福利和体系都不甚了解,今天,小編就带您系统的理解加拿大的税务!

O/N/E

加拿大的税务结构

首先,要明确一个中心要点

加拿大税收是

联邦政府和各省和地区立法机构的特权

也就是说

加拿大的个人收入税

要同时上交给两个政府部门

联邦政府税率和省政府税率都会作用在个人收入上

当然,税收这一步到这里还没有结束,因为除了加拿大省政府和联邦政府的财政税收以外,你的个人收入里还有一部分要缴纳政府机构的CPP及EI等国家实行的保险。

T/W/O

加拿大的税阶

我们经常听到有人说税阶

marginal tax rate究竟是指什么?

税收的制度是分等级的

每当你的收入到达一个指定的数字

你的税率就会一下子提升至一个新的阶段

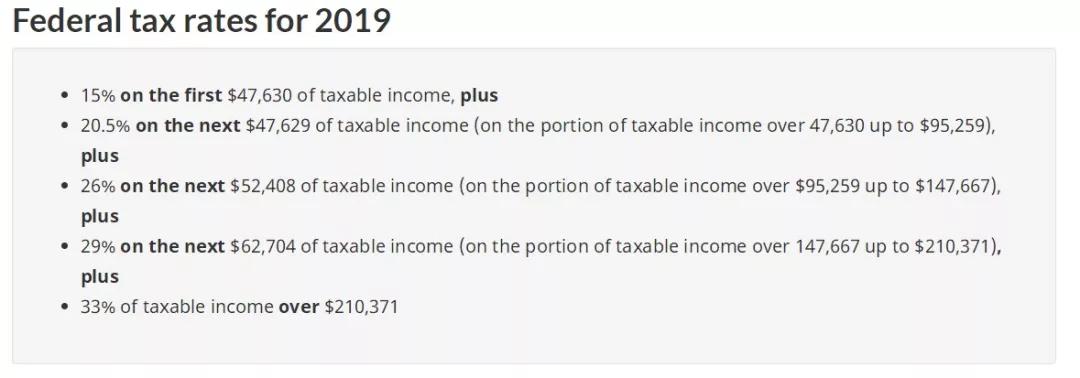

以加拿大官方的Federal Tax Rate表格(2019年)为例:

当你的税前收入为36,000时,你只需要缴纳15%即5400的税,但是当你的税前收入范围在47,629到95,259时,你之后所赚的每一块钱都会“享受”更高的20.5%税率。

这种阶梯式的上涨就称之为税阶,也就是边际税收率,同时,平均税收率是指综合了各个税阶的税收之后,比上总收入算出来的数值。

当你希望计算自己的工资一共需要多少税收时

就使用平均税率

当你希望知道自己的收入处在哪一个税收阶段时

以及考虑如何避税增加自己的实际收入时

就使用边际税率

T/H/R/E/E

加拿大税款计算

用每一个阶段收入所对应的税率(联邦+省政府),乘以该阶段的收入,所得数字之合即为你今年所需要缴纳的税额。那么有没有一种简便的计算方法呢?答案是有的!

地址:https://simpletax.ca/calculator

2019年的税务系统已经记录在案

只要根据你的税收收入

输入你的省份等信息

就可以计算出你今年要缴纳的税金了

是不是很方便~

F/O/U/R

加拿大税务福利

学生福利

根据加拿大的政策,来加拿大读书的学生,每年缴的学费,上报政府之后会获得一定额度的返税福利。

而且,加拿大政府为了鼓励学生在毕业之后留下来工作,在学生时代报税不但可以在读书时获得一定的返税tax return,并且积累的credits还可以在工作之后用来抵消个人收入税!

退税

每一年,政府都会鼓励市民及居民申报自己的个人收入,申报收入有利于税务系统的良好运作,同时政府也会给予及时申报收入的市民福利——退税tax return。

根据你之前的记录,一年内的收入,税务积分tax credits等信息,加拿大政府会决定给予你退税福利或是补交欠下的税款。

退税截止日期一般为下一年的4月30日之前,如果您的职业为自雇(self-employed),则一般可截止至6月15日递交税务表格。

如果是普通employee的话,需要准备T4税表,而自雇者则需要准备T4A表格,另外,如果你有股票收入等资本收入(capital gain)及利息收益等,则要额外准备其他表格(T3、T5)。

收入相关福利

其实,每年向政府申报税务,也就等同于每年向政府提交你的收入情况,而根据收入情况,政府会对个人实行相应的调整性措施。

如当一位个体收入较低,且满足以下条件时,每年将给予个体约1000加币的福利补贴(以当年政府网站信息为准)。

● 该个体为加拿大税务公民;

● 该个体为19岁及以上(于当年12月31日截止计算),且并非加拿大全职学生,可以申请低收入补贴(Working Income Tax Benefits)。

F/I/V/E

如何避税

其实加拿大政府官方已经给出的相应的福利

最著名的合法税务减免工具—RRSP账户

也是自行规划养老保障的有益方式

******的免税账户—TFSA账户

这两个账户也是加拿大人用的******的投资账户,一个可以减少当期递交税款,并且为以后的退休收入提供保障,提供更多的投资选择;而另一个账户则可在账户内完全避免缴税,100%收益!

不过需要注意的是,这两个账户涉及内容比较广,如有需求可以尽量找专门人员进行咨询,并且,两个账户都有限额(Contribution Room),不可以无限制的进行注资。

加拿大虽然是高赋税国家

但政府十分关注本地居民的生活水平

并将大部分赋税都用之于民

以保障居民的生活!